Finanzierung mit wenig Eigenkapital

Sie möchten ein Haus oder eine Wohnung finanzieren, haben jedoch nur wenig Eigenkapital für einen Kredit zur Verfügung? Dann sind Sie bei uns genau richtig.

In diesem Beitrag erfahren Sie, wie eine Finanzierung auch mit geringen Eigenmitteln klappt, welche Vor- und Nachteile Sie dabei erwarten und wie Sie ein passendes Bankangebot finden können.

Autor: Tim Andersson

Factbox „Finanzierung mit wenig Eigenkapital“

✔ Von einer zu geringen Eigenkapitalquote spricht man, wenn diese unter den benötigten 20% liegt.

✔ Die Finanzierung mit geringen Eigenmitteln ist bei einer sehr guter Bonität eventuell möglich

✔ Die Kreditkonditionen sind oft wesentlich schlechter als bei Krediten mit ausreichenden Eigenmitteln

✔ Wenn zumindest die Nebenkosten gedeckt werden können, sind oft bessere Konditionen möglich

✔ Ein stabiles Einkommen ist sehr wichtig – Große Einkommensänderungen können schnell zu Konsequenzen führen

Ist eine Finanzierung trotz geringen Eigenmitteln möglich?

Die eigentliche Mindesteigenkapitalquote einer Immobilienfinanzierung liegt in Österreich bei 20% der Finanzierungssumme. Somit fällt alles, was darunter liegt eigentlich in den Bereich der „zu geringen Eigenmittel“ und somit eigentlich „nicht finanzierbar“.

Aber trotzdem kann unter bestimmten Bedingungen die Finanzierung einer Immobilie mit geringerem Eigenkapital als 20% grundsätzlich möglich sein.

Was dabei wichtig ist, was Sie beachten müssen und wie Sie die passende Bank für diese Finanzierung finden, erfahren Sie auf dieser Seite.

Was Sie benötigen

Damit Sie auch bei geringen Eigenmitteln die Kreditzusage einer Bank erhalten, muss das Risiko für die Bank möglichst gering gehalten werden. Keine Bank möchte bei einem Zahlungsausfall auf Kosten sitzen bleiben. Damit Sie das Risiko für die Bank senken und im Gegenzug das Vertrauen in Sie als Kreditnehmer steigern können, haben Sie drei Möglichkeiten:

- Sie besitzen eine ausgezeichnete Bonität (hohe Einnahmen, wenige Ausgaben…)

- Sie weisen ausreichende Sicherheiten vor (andere Immobilien, die die Bank als Sicherheit belehnen kann)

- Sie erhöhen Ihr Eigenkapital mittels Eigenleistungen

Ausgezeichnete Bonität

Wenn Sie eine ausgezeichnete Bonität besitzen, können Sie Ihre Immobilie auch mit einer greingeren Eigenkapitalquote als 20% finanzieren.

Die Bonität beschreibt die Kreditwürdigkeit und die Kreditfähigkeit und wird anhand von Ihrem Einkommen, Ihrem Vermögen, Ihrer Haushaltsrechnung und Ihren bestehenden Kreditverpflichtungen eingeschätzt.

Durch eine ausgezeichnete Bonität wird das Zahlungsausfallrisiko für die Bank gesenkt. Wenn Sie beispielsweise ein sehr hohes Einkommen haben und Ihre Haushaltsrechnung einen hohen finanziellen Überschuss ergibt, ist das Risiko, dass Sie bei steigenden Zinsen in Zahlungsverzug geraten oder gar ein Zahlungsausfall entsteht, gering.

Viele Sicherheiten

Wenn es für Sie möglich ist, viele Kreditsicherheiten (Immobilien, Bürgschaften, bestimmte Versicherungen…) in die Finanzierung einzubringen, ist das eine gute Voraussetzung für eine Kreditzusage der Bank. Die Bank kann so mit anderen Kreditsicherheiten einen evtl. Zahlungsausfall abdecken.

Kommen Sie Ihren Verplfichtungen zur Zahlung nicht mehr nach, darf die Bank somit auf die vertraglich vereinbarten Sicherheiten zurückgreifen und daraus die offenen Kreditschulden decken.

Somit lässt sich das erhöhte Risiko mit den vereinbarten Sicherheiten senken und eine Finanzierung ist auch mit geringen Eigenmitteln möglich.

Eigenleistungen einbringen

Viele österreichische Banken rechnen bei Baufinanzierungen Eigenleistungen wie Eigenkapital an.

Was fällt unter Eigenleistung? – Ein Beispiel:

Die Malerarbeiten in Ihrem neu erbauten Haus kosten bei einem professionellen Maler Unternehmen rund 10.500 Euro. Da Sie sich aber dazu entschließen, die gesamten Arbeiten selbst zu übernehmen, kann die Bank dies als eine Art des Eigenkapitals ansehen und rechnte Ihnen 5.000 EUR an.

Durch die Einbringung von Eigenleistungen beim Haus- oder Wohnungsbau lässt sich also ein zu geringes Eigenkapital ausgleichen.

Ausreichendes Einkommen

In Österreich dürfen die monatlichen Raten für einen Kredit nicht mehr als 40% der Haushaltseinnahmen belasten.

Ein Beispiel:

Sie möchten ein Haus bauen und dies über einen Wohnkredit finanzieren.

Ihr monatliches Haushaltseinkommen beträgt 3.500 Euro.

3.500€ x 40% = 1.400€

Somit dürfen die Kreditraten nicht höher sein als 1.400 Euro monatlich.

Vor- und Nachteile einer Finanzierung mit wenig Eigenkapital

Eine Immobilienfinanzierung mit geringem Eigenkapital bringt so einige Nachteile mit sich. Trotzdem gibt es auch Fälle, in den diese Finanzierung auch Vorteile birgt.

Kurze Ansparzeit

Wenn Sie einen Kredit trotz geringen Eigenmitteln erhalten, dann können Sie direkt mit dem Hausbau starten oder Ihre Traumimmobilie kaufen.

Sie müssen somit nicht noch einige Jahre warten und weitersparen, bis Sie eine höhere Eigenmittelquote erreichen oder weiteres Geld für die Miete einer Immobilie ausgeben.

Geldreserven

Oft ist es auch der Fall, dass Kreditnehmer nicht zu wenige Eigenmittel besitzen, sondern einfach nur einen Bruchteil des Ersparten für eine Finanzierung nutzen möchten.

Dies hat wiederum den Vorteil, dass Sie Ihr restliches Vermögen frei verwenden oder beispielsweise für einen Umbau der Immobilie in ein paar Jahren zur Seite legen können. Nicht wenige nutzen auch die freien Geldmittel, um an der Börse Spekulationsgewinne zu erzielen und so dann Sonderzahlungen beim Kredit tätigen zu können.

Folgen bei Einkommensänderungen

Da Kredite mit geringen Eigenmitteln meist höhere Zinsen besitzen und auch die Kreditsumme (da weniger über die Eigenmittel gedeckt wurde) und somit auch die monatliche Kreditrate höher ist, kann eine Änderung Ihrer Einkommensverhältnisse gravierende Folgen haben. Hohe Kreditraten bedingen auch ein konstant hohes Einkommen.

Bei Arbeitslosigkeit oder Berufsunfähigkeit kann es schnell zu einem finanziellen Engpass kommen und die Kreditraten können nicht mehr beglichen werden. Im Worst Case kann dies zum Zwangsverkauf der Immobilie (bei hypothekarischer Besicherung) führen oder die Bank greift auf andere vereinbarte Sicherheiten zurück.

Schlechtere Kreditkonditionen

Die Folgen einer Finanzierung ohne ausreichende Eigenmittel sind meist schlechtere Kreditkonditionen. Das bedeutet, dass die Kreditzinsen und die Risikoaufschläge der Bank wesentlich höher ausfallen, als wenn Sie eine Eigenkapitalquote von über 20% aufweisen.

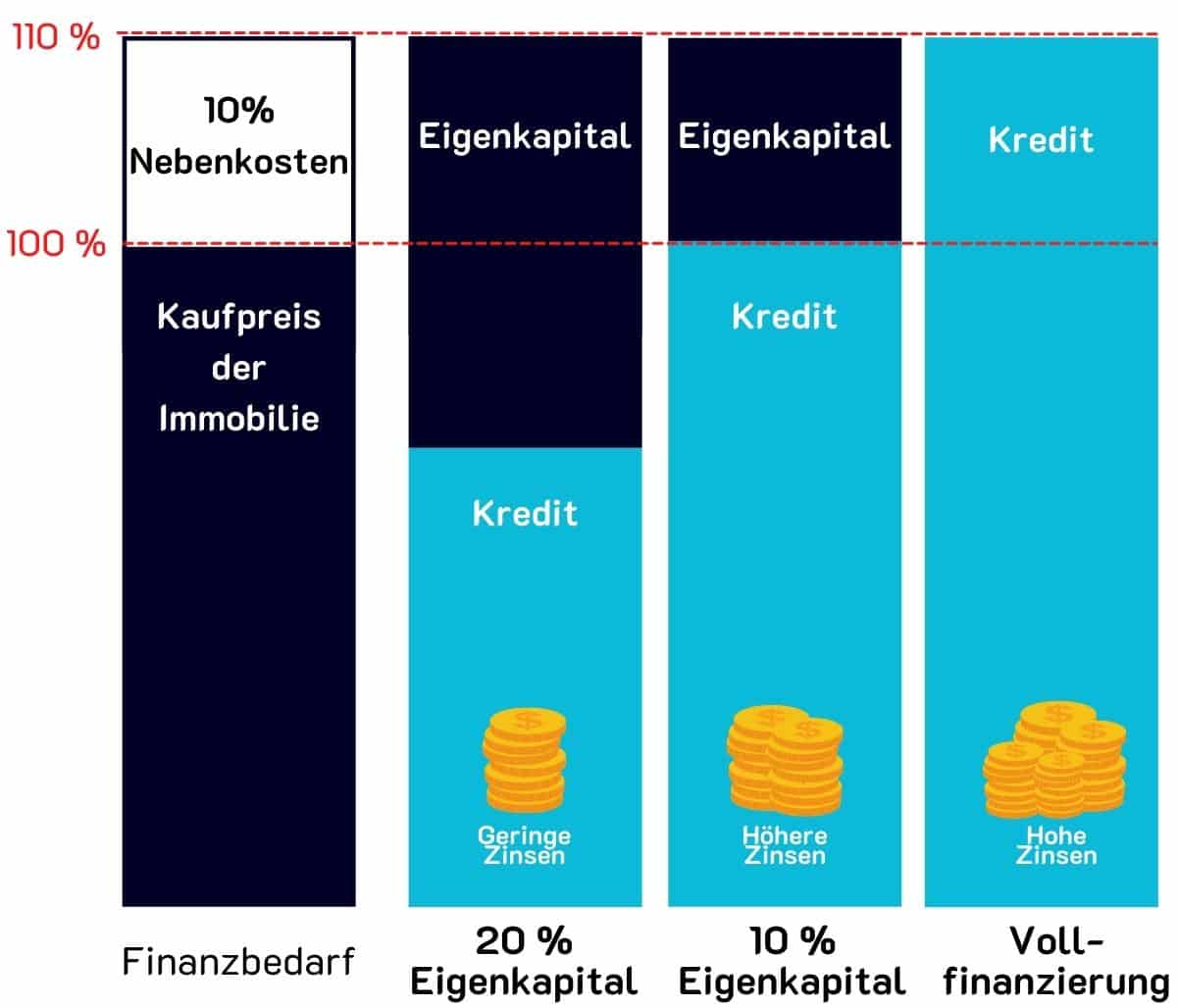

Beispiel für den Einfluss der Eigenkapitalquote auf die Kreditzinsen

Diese Beispiel soll den Einfluss der Eigenkapitalquote bei einer Finanzierung mit 20 % Eigenkapital, 10 % Eigenkapital und 0 % Eigenkapital und den Einfluss auf die Kreditzinsen vereinfacht darstellen.

Der Finanzbedarf besteht in diesem Beispiel aus dem Immobilienkaufpreis (=100 %) und zusätzlich 10 % des Kaufpreises für die Deckung der Nebenkosten – wodurch ein Bedarf von 110 % des Kaufpreises besteht.

Finanzierung mit 20 % Eigenkapital

Wenn Sie nun 20 % als Eigenkapital einbringen, sind sowohl die Nebenkosten gänzlich gedeckt als auch ein Teil des Kaufpreises. Deshalb benötigen Sie nur rund 90 % Ihres Geldbedarfs als Kredit. Aufgrund des geringen Finanzierungsbedarfs werden Ihnen oft geringere Kreditzinsen angeboten.

Finanzierung mit 10 % Eigenkapital

Bei einer Eigenkapitalquote von nur 10 % können Sie genau die Nebenkosten bezahlen. Dadurch muss mit der Finanzierung des gesamten Kaufpreises gedeckt werden. In diesem Fall müssen Sie mit höheren Kreditzinsen rechnen als bei einer Finanzierung mit 20 % Eigenkapital.

Finanzierung mit 0 % Eigenkapital

Sollten Ihnen keine Eigenmittel zur Verfügung stehen, benötigen Sie eine sogenannte Vollfinanzierung. Dabei muss der gesamte Kaufpreis sowie die Nebenkosten über den Kredit finanziert werden. Die Vollfinanzierung hat meist leider auch zu Folge, dass die Bank sehr hohe Zinsen verrechnet.

Wie Sie ein passendes Kreditangebot finden

Damit Sie das bestmögliche Angebot für Ihr Finanzierungsvorhaben finden, sollten Sie einen professionellen Kreditvergleich durchführen lassen.

Unsere Experten helfen Ihnen gerne dabei – Fordern Sie ganz einfach online Ihren kostenlosen Kreditvergleich an.

✓ Kostenlos & unverbindlich

✓ Keine Registrierung

✓ Top Konditionen

✓ Experten-Gespräch

Hat Ihnen unser Beitrag gefallen oder haben Sie noch Fragen?

Dann schreiben Sie uns...

Beitrag bewerten

Unser Autor

Tim Andersson

Tim Andersson ist ein erfahrener Experte für Immobilienfinanzierungen & Umschuldungen in Österreich.