Finanzierungskonzepte & Formen

Wie finanzieren Sie optimal?

Sie möchten eine Immobilie kaufen, wissen aber nicht, wie Sie diese ideal finanzieren können?

Erfahren Sie bei uns, welche Finanzierungsmöglichkeiten es gibt & wie Sie Ihr passendes Finanzierungskonzept finden.

Was ist ein Finanzierungskonzept?

Die Finanzierung einer Immobilie kann über verschiedene Kreditformen erfolgen. Diese Kreditformen können zum Beispiel ein variabel-, ein fixverzinster Kredit, ein Bauspardarlehen oder auch eine Wohnbauförderung sein.

Jede dieser Kreditformen hat Vor- und Nachteile. Durch die Kombination von verschiedenen Kreditformen können Sie die Nachteile abschwächen und die Vorteile schärfen.

Diese Kombination bzw. Auswahl wird als Finanzierungskonzept bezeichnet.

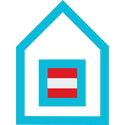

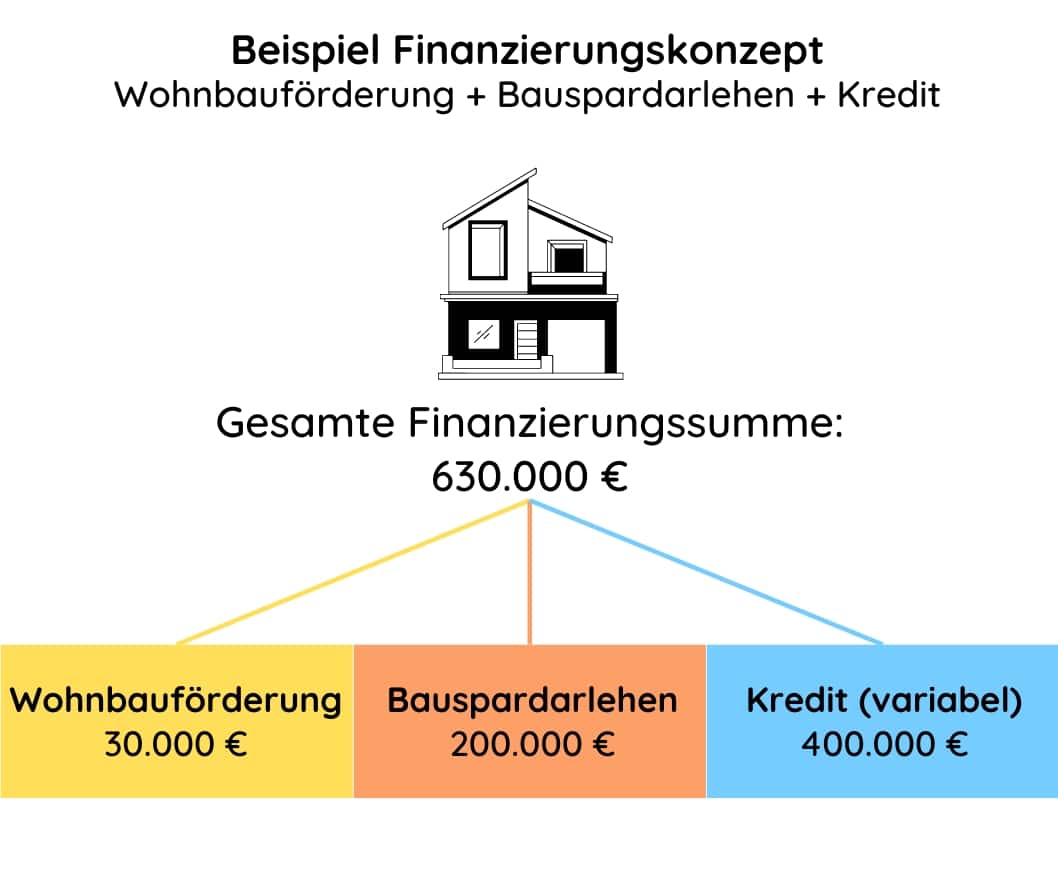

Beispiel für ein Finanzierungskonzept

Welches Finanzierungskonzept passt zu Ihnen?

Je nach Ihrer persönlichen Ausgangslage eignet sich eine andere Kreditkombination. Dabei sind die wichtigsten Eckpunkte:

- Ihre finanzielle Ausgangslage

- Ihre Risikobereitschaft

- Die angestrebte Laufzeit

- Die möglichen Konditionen bei einer Bank

Ihr Finanzierungskonzept erstellen

Uns ist es wichtig, Ihnen nicht nur einen Kreditvergleich anzubieten, sondern auch ein passendes Finanzierungskonzept für Sie zu erstellen.

Starten Sie Ihre Anfrage über unser Portal & unsere Experten erarbeiten mit Ihnen gemeinsam ein passendes Finanzierungskonzept.

Kreditformen für ein Finanzierungskonzept

Wenn Sie eine Immobilie finanzieren möchten, können Sie die gesamte Finanzierungssumme über einen variabel verzinsten Kredit, einen Fixzinskredit oder ein Bauspardarlehen aufnehmen.

Welche Kreditform bzw. welche Kombination verschiedener Formen sich für Ihre Finanzierung eignet, hängt von Ihrer Risikobereitschaft sowie von der Finanzierungssumme ab.

Kredit mit variablen Zinsen

Kredit mit fixen Zinsen

Bauspardarlehen

Wohnbauförderung

Welche Finanzierung passt zu Ihnen?

Nicht jede Finanzierungsform (oder Kombination) passt zu jedem Kreditnehmer. Welche Finanzierung sich am besten für Sie und Ihr Vorhaben eignet, hängt vor allem von Ihrer Risikobereitschaft ab.

Konservative Finanzierer

Konservative Finanzierer möchten möglichst wenig Risiko eingehen und greifen dafür auch bewusst etwas tiefer in die Tasche.

Diese Finanzierer bevorzugen sichere Kreditformen wie ein Fixzinskredit.

Ausgewogene Finanzierer

Der ausgewogene Finanzierer möchte möglichst viel Sicherheit haben, aber auch Sparpotenziale nutzen.

Daher bevorzugen diese Finanzierer häufig eine Mischform aus fixen und variablen Zinsen und nutzen gerne auch Bauspardarlehen.

Risikoreiche Finanzierer

Ein risikoreicher Finanzierer geht gerne mehr Risiko ein und kann so einige Euros einsparen. Diese Kreditnehmer bevorzugen variabel verzinste Kredite.

Die etwas vorsichtigeren Kreditnehmer schließen noch zusätzlich ein Zinscap ab, um die Zinsen nach oben zu begrenzen.

Ihr passendes Finanzierungskonzept

Sie möchten wissen, welches Finanzierungskonzept das passende für Sie ist?

Dann starten Sie jetzt Ihre Anfrage und einer unserer Experten erstellt mit Ihnen zusammen das passendes Finanzierungskonzept für Sie.

Die Kreditformen

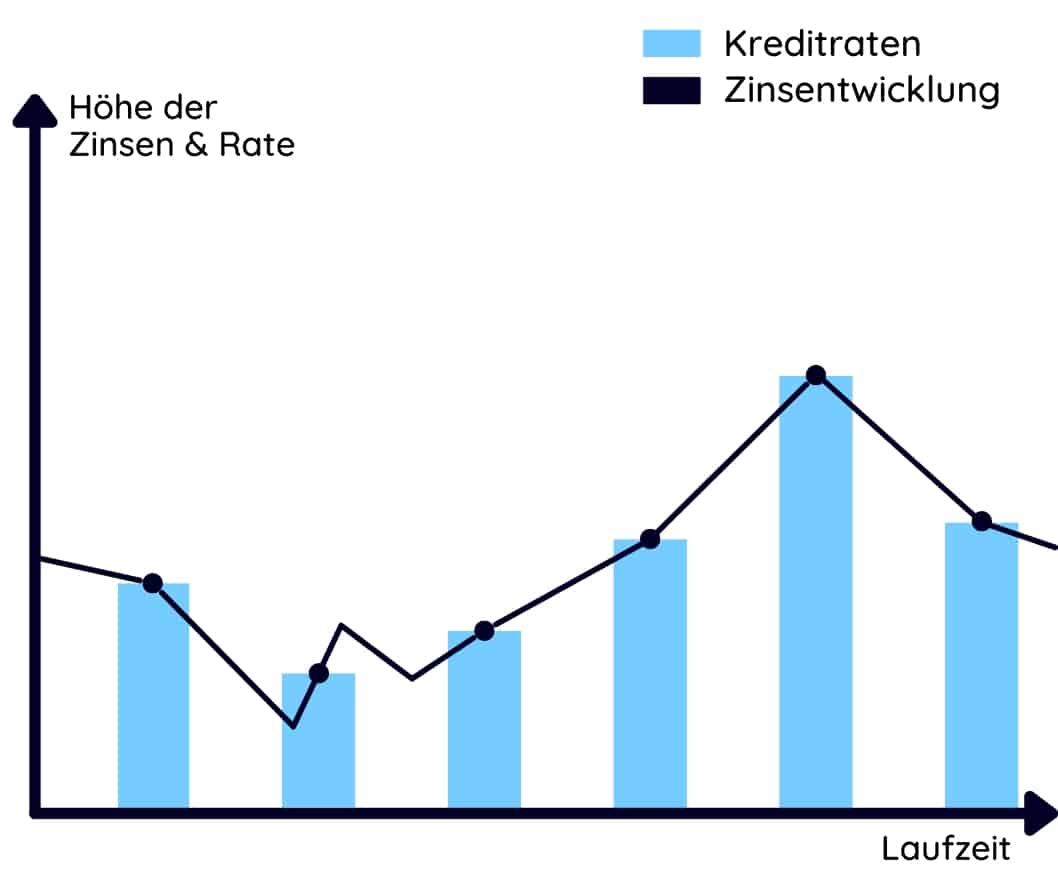

Kredit mit variablen Zinsen

Bei einem variablen Kredit bzw. bei einem Kredit mit variabler Verzinsung werden die Kreditzinsen vertraglich an einen Leitzins wie z. B. den Euribor gebunden. Die Kreditzinsen orientieren sich während der vereinbarten Laufzeit an der Marktentwicklung des Leitzinssatzes und die Kreditraten werden während der Laufzeit regelmäßig angepasst.

Das bedeutet, dass wenn der Leitzins ansteigt oder sinkt auch die Kreditzinsen und Raten steigen oder sinken.

Geeignet für: Risikoreiche Sparer

Die Vorteile

- Die Zinsen sind meist wesentlich geringer als bei Fixzinskrediten

Die Nachteile

- Sie haben weniger Planungssicherheit

- Sie tragen das Risiko von steigenden Zinsen

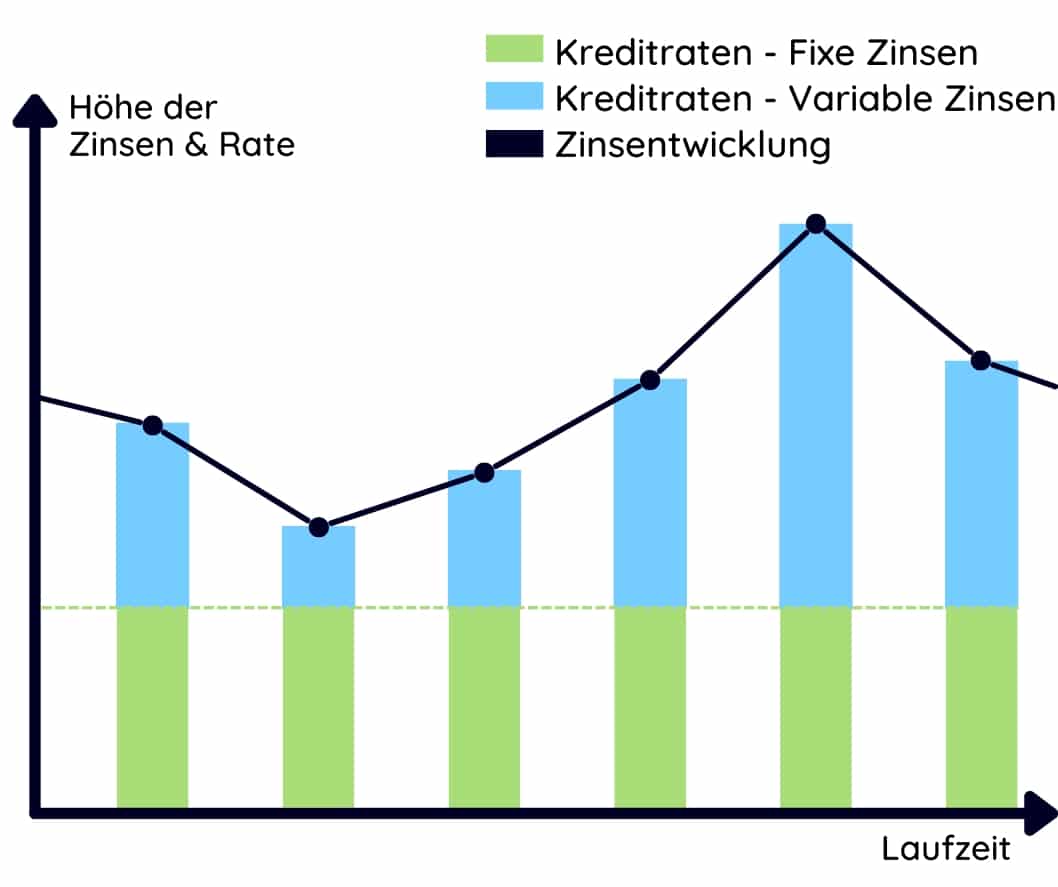

Beispiel:

Kreditraten bei einer variablen Verzinsung

Kredit mit fixen Zinsen

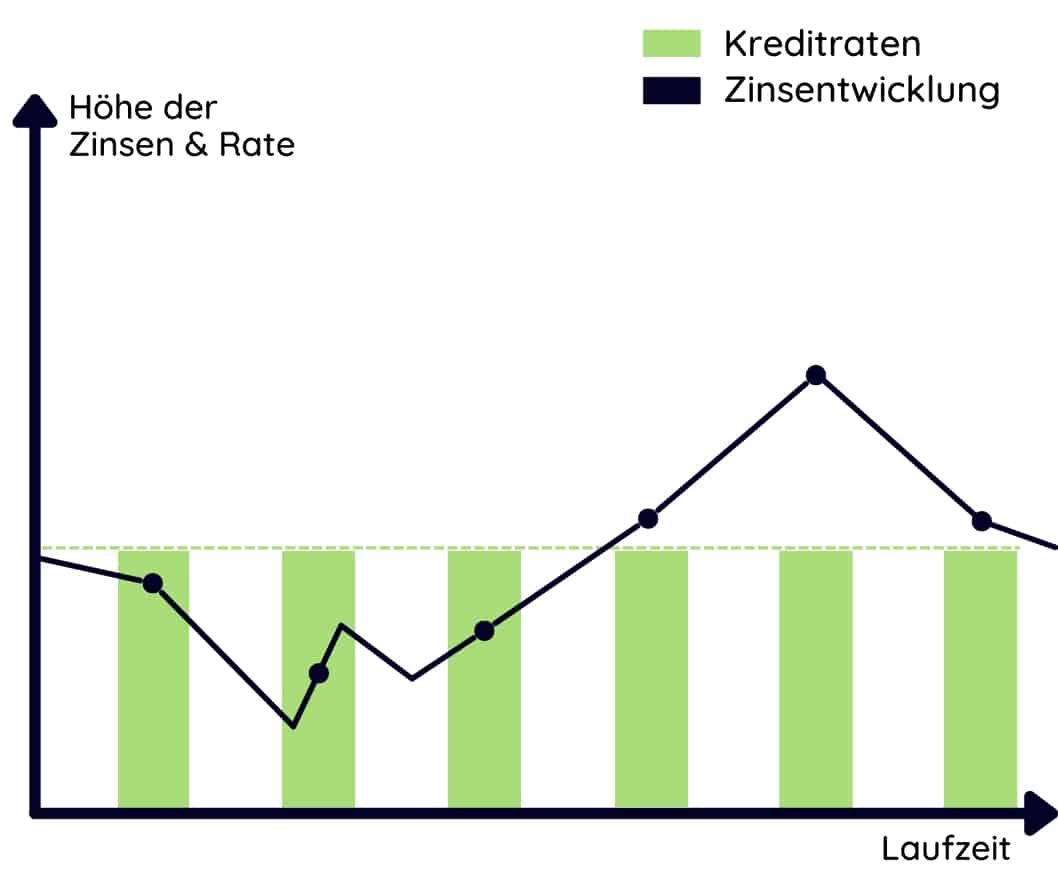

Bei sogenannten Fixzinskrediten wird ein bestimmter Kreditzins für einen vereinbarten Zeitraum (=Zinsbindungsfrist) fix vereinbart.

Während dieser Laufzeit können die Marktzinsen ansteigen noch sinken. Der Fixzins bleibt aber unabhängig vom Marktzins immer konstant, wodurch sich auch die Kreditraten nicht ändern.

Geeignet für: Konservative Finanzierer

Die Vorteile

- Sie haben mehr Planungssicherheit und weniger Risiko

- Die Bank trägt das Risiko von steigenden Zinsen

Die Nachteile

- Die Zinsen sind oft wesentlich höher als bei einem variabel verzinsten Kredit

Beispiel:

Kreditraten bei einer fixen Verzinsung

Bauspardarlehen

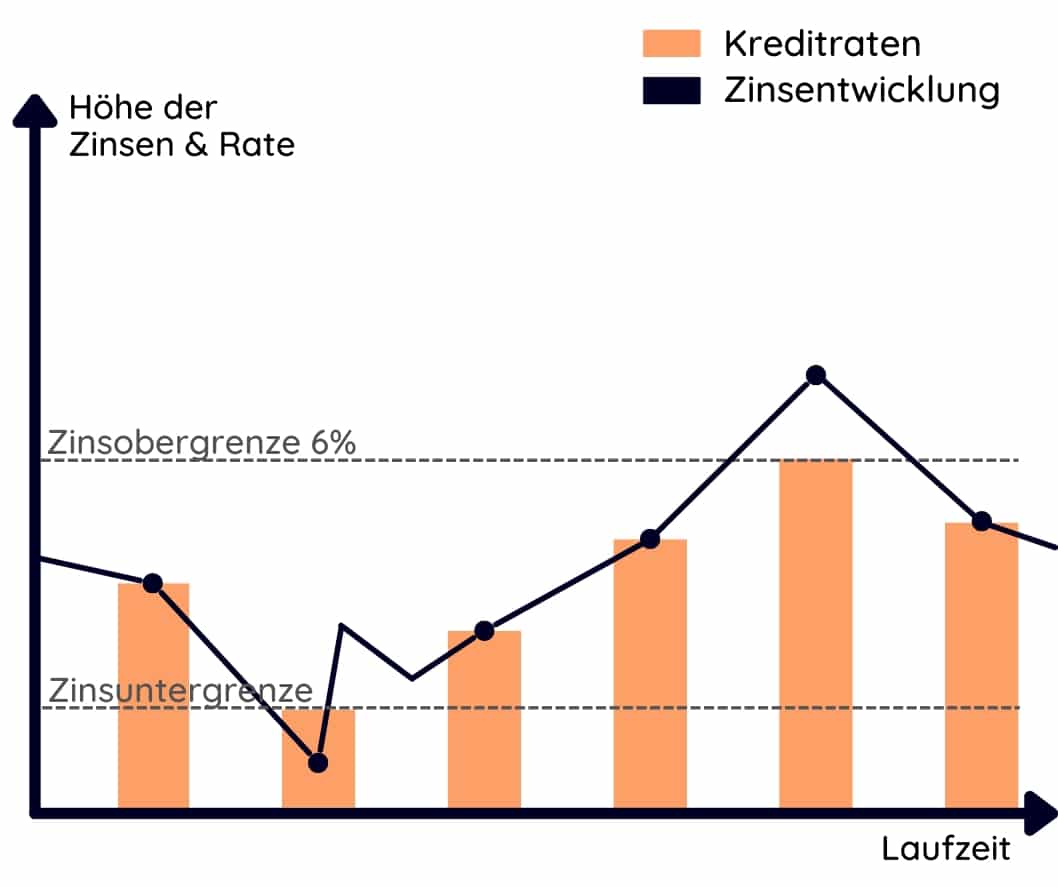

Bei einem Bauspardarlehen handelt es sich um ein staatlich gefördertes Darlehen, welches von Bausparkassen ausgegeben wird.

Die Darlehenshöhe ist auf 240.000 Euro pro Person beschränkt, weshalb das Bauspardarlehen bei hohen Finanzierungssummen meist mit einem weiteren Kredit kombiniert wird.

Das Bauspardarlehen kann entweder fix oder variabel verzinst werden. Die Zinsen sind jedoch nach oben und unten begrenzt. In Österreich gibt es eine Zinsobergrenze von 6% für Bauspardarlehen. Die Zinsuntergrenze ist nicht gesetzlich vorgeschrieben, sondern kann von der Bausparkasse vorgegeben werden. Die Laufzeit kann bis zum 95. Lebensjahr gewählt werden.

Geeignet für: Konservative Finanzierer

Die Vorteile

- Es handelt sich um ein staatlich gefördertes Darlehen

- Sie können zwischen fixen und variablen Zinsen wählen

- Es gibt eine gesetzliche Zinsobergrenze von 6%

Die Nachteile

- Die Darlehenshöhe pro Person ist beschränkt

- Aufgrund der beschränkten Darlehenshöhe ist meist ein zusätzlicher Kredit notwendig

Beispiel:

Kreditraten bei einem Bauspardarlehen mit variablen Zinsen

Wohnbauförderung

Die Wohnbauförderung ist eine von den Bundesländern vergebene Förderungsmaßnahme, welche leistbares Wohnen ermöglichen sollen.

In jedem Bundesland gibt es somit unterschiedliche Regelungen. Je nach Bundesland müssen daher auch unterschiedliche Voraussetzungen erfüllt werden.

Sie sollten sich vorab über die Voraussetzungen, Regelungen und Rückzahlungsbedingungen der Wohnbauförderung in Ihrem Bundesland informieren.

Da die Wohnbauförderung meist nur gering ausfällt, muss diese für höhere Finanzierungssummen mit weiteren Kreditformen kombiniert werden.

Geeignet für: Konservative Finanzierer

Die Vorteile

- Eine Wohnbauförderung ist meist in den ersten Jahren sehr günstig

Die Nachteile

- Sie müssen einige Voraussetzungen erfüllen, um eine Wohnbauförderung zu erhalten

- Die Wohnbauförderung fällt je nach Bundesland und Finanzierungsvorhaben eher niedrig aus

Kreditformen zu Finanzierungskonzept kombinieren

Damit die Finanzierung bestens auf Ihre Ansprüche angepasst ist, können Sie auch eine Kombination aus den unterschiedlichen Kreditformen wählen.

Kredit mit fixen & variablen Zinsen

Wenn Sie sowohl von fixen als auch von variablen Zinsen profitieren möchten, dann können Sie einen Kredit mit variablen und fixen Zinsen abschließen.

Bei dieser Kombination wird ein Teil der benötigten Finanzierungssumme fix verzinst und der restliche Teil wird variabel verzinst.

Dadurch können Sie von günstigen Kreditzinsen profitieren. Im Falle von steigenden Zinsen ist jedoch zumindest ein Teil des Kredits über fixe Zinsen abgesichert.

Beispiel:

Sie möchten eine Wohnung für 300.000 Euro kaufen. Sie entscheiden sich dafür, 150.000 Euro des Kredits fix und die restlichen 150.000 Euro variabel zu verzinsen.

Geeignet für: Ausgewogene Finanzierer

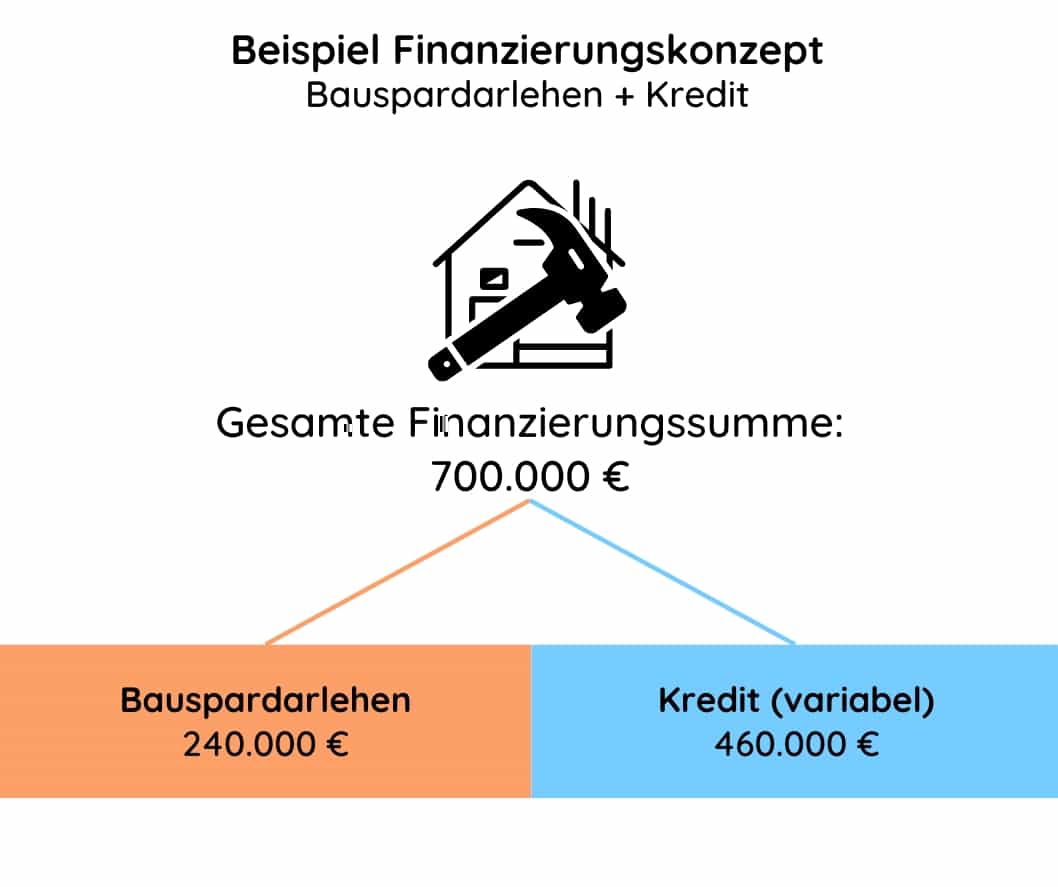

Bauspardarlehen & Kredit

Wenn Sie eine Finanzierungssumme über 240.000 Euro benötigen, dann müssen Sie zusätzlich zum Bauspardarlehen einen weiteren Kredit aufnehmen. Dabei können Sie selbst entscheiden, ob Sie das Bauspardarlehen mit einem Fixzinskredit oder mit einem variabel verzinsten Kredit kombinieren.

In diesem Falle haben Sie zwei Kredite, welche unabhängig voneinander laufen.

Beispiel:

Sie benötigen für Ihren Hausbau eine Finanzierungssumme von insgesamt 700.000 Euro. Über eine Bausparkasse nehmen Sie 240.000 Euro als Bauspardarlehen auf. Die restlichen 460.000 Euro nehmen Sie über einen variabel verzinsten Kredit auf.

Geeignet für: Risikoreiche Sparer

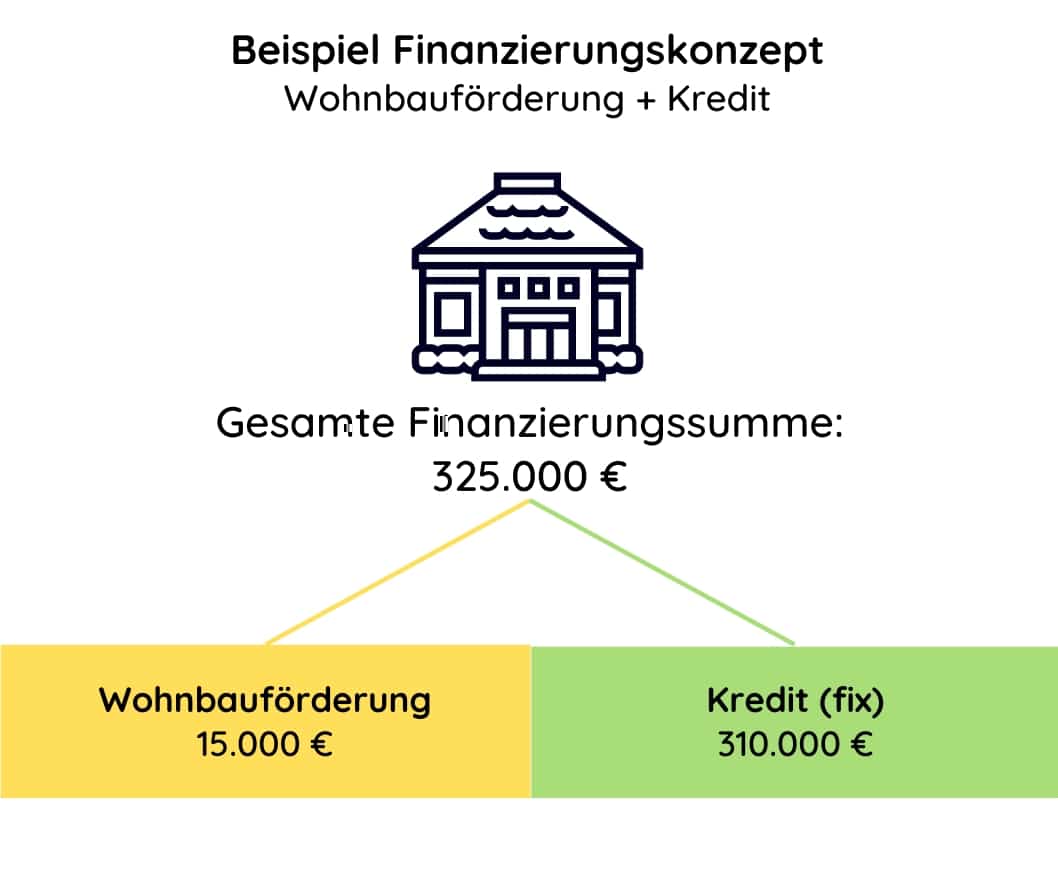

Wohnbauförderung & Kredit

Da die Höhe der Wohnbauförderung gering ausfällt, benötigen Sie bei einer Immobilienfinanzierung meist zusätzlich noch eine weitere Kreditform. Sie können zusätzlich zur Wohnbauförderung einen Kredit aufnehmen, welcher je nach Wunsch fix oder variabel verzinst wird.

Beispiel:

Sie möchten ein Einfamilienhaus kaufen und benötigen eine Finanzierungssumme von insgesamt 325.000 Euro. Ihnen wird eine Wohnbauförderung in Höhe von 15.000 Euro gewährt.

Sie entscheiden sich dafür, die restliche Kreditsumme in Höhe von 310.000 Euro über einen Fixzinskredit zu finanzieren.

Geeignet für: Konservative Finanzierer

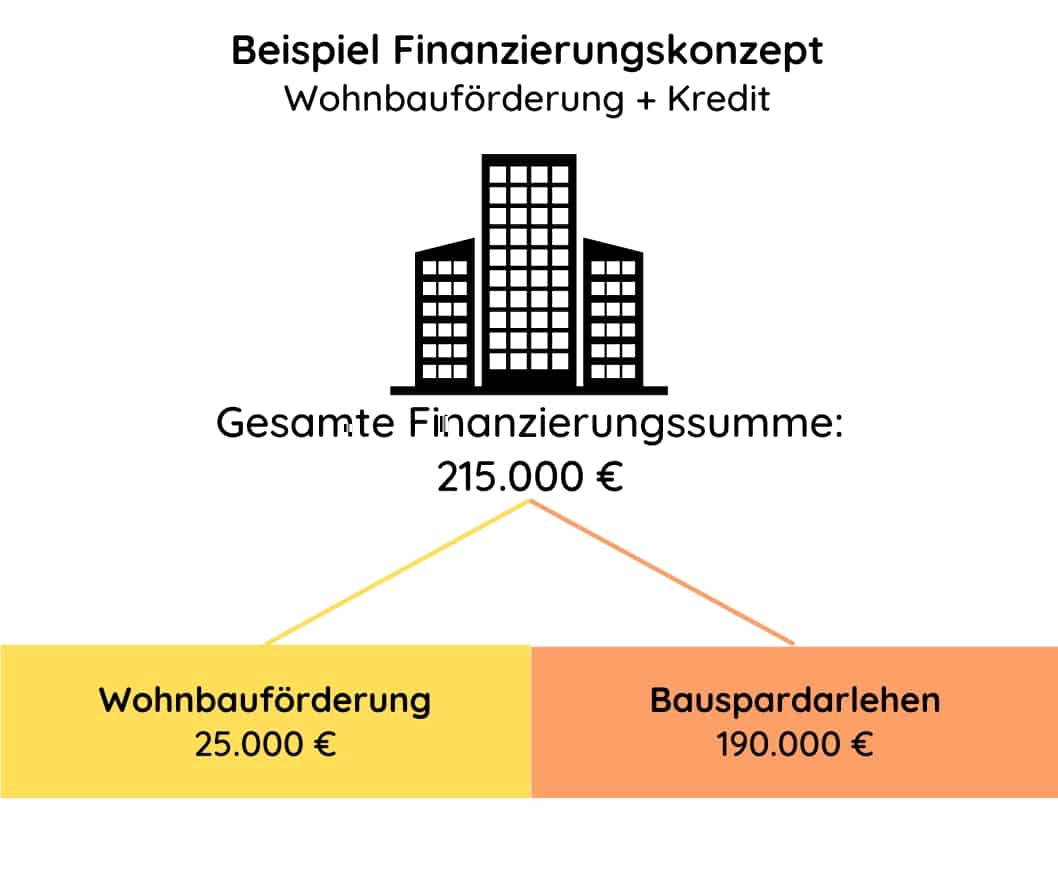

Wohnbauförderung & Bauspardarlehen

Sollte die benötigte Finanzierungssumme nach Abzug der Wohnbauförderung nicht höher als 240.000 Euro sein, dann können Sie zusätzlich zu Wohnbauförderung ein Bauspardarlehen aufnehmen.

Dabei können Sie natürlich frei entscheiden, ob das Bauspardarlehen fix oder variabel verzinst wird.

Beispiel:

Sie möchten aus dem Elternhaus ausziehen und eine 80 m² Gartenwohnung für 215.000 Euro in Ihrem Heimatort kaufen.

Ihnen wird eine Wohnbauförderung von 25.000 Euro gewährt. Die restlichen 190.000 Euro finanzieren Sie über ein Bauspardarlehen mit variablen Zinsen.

Geeignet für: Konservative Finanzierer

Wohnbauförderung & Bauspardarlehen & Kredit

In Österreich werden Immobilien häufig über eine Kombination aus Wohnbauförderung, Bauspardarlehen und Kredit finanziert. Dabei wird vor allem die variable Verzinsung bevorzugt.

Dieses Finanzierungskonzept erscheint auf den ersten Blick sehr umfangreich, ist aber vor allem bei hohen Kreditsummen eine gute Wahl: Eine günstige Förderung des Landes + ein Bauspardarlehen mit Zinsobergrenze + ein individuell anpassbarer Bankkredit. So profitieren Sie von den Vorteilen aller Finanzierungsmöglichkeiten.

Beispiel:

Sie möchten für Ihre Familie ein neues Einfamilienhaus mit großem Garten kaufen. Für den Kauf benötigen Sie eine Finanzierungssumme von insgesamt 630.000 Euro.

Das Land gewährt Ihnen eine Wohnbauförderung von 30.000 Euro. Zusätzlich erhalten Sie ein variabel verzinstes Bauspardarlehen in Höhe von 200.000 Euro. Die restliche Finanzierungssumme in Höhe von 400.000 Euro nehmen Sie über einen Kredit mit variabler Verzinsung bei Ihrer Hausbank auf.

Geeignet für: Ausgewogene Finanzierer

Zinsauswahl |2024|

Mehr zur passenden Zinsauswahl erfahren Sie in unserem Ratgeberbeitrag zu diesem Thema.

Sonderformen

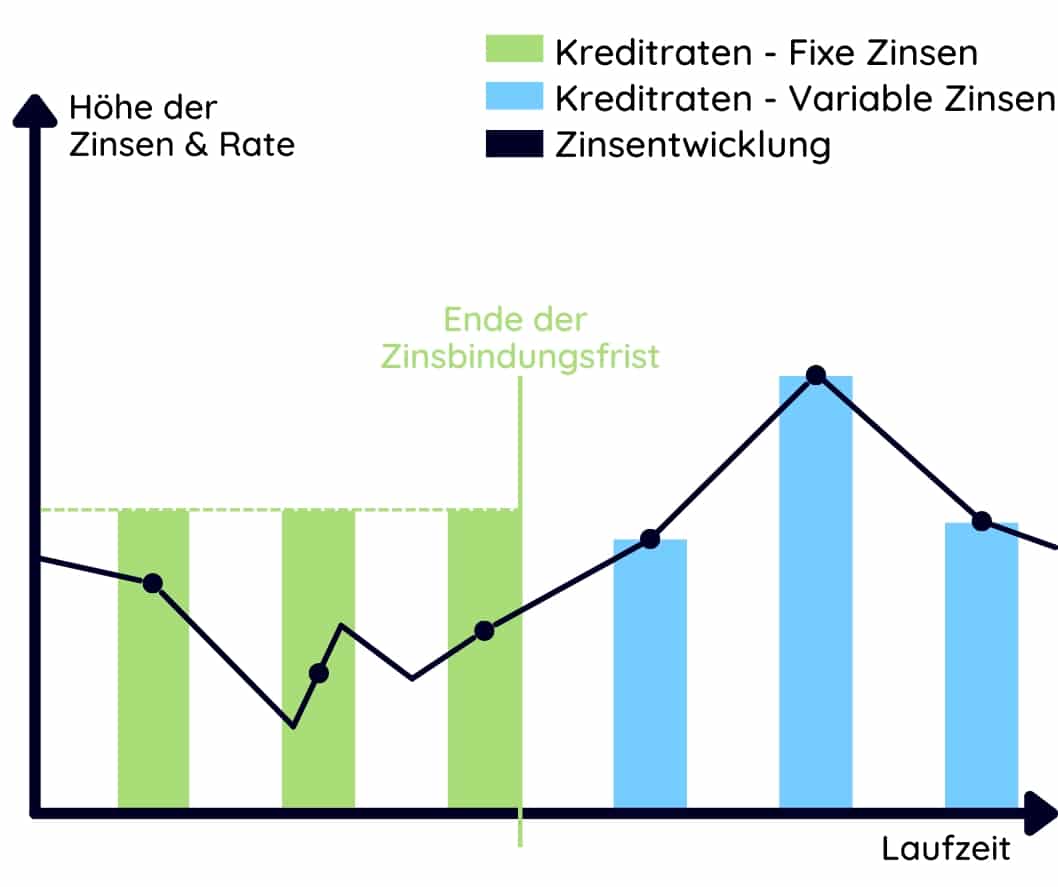

Kredit mit Fixzinsbindung

Bei einem Kredit Fixzinsbindung wird der Kredit zuerst fix verzinst und erst anschließend variabel.

Für die Fixzinsperiode wird eine bestimmte Laufzeit bzw. eine sogenannte Zinsbindungsfrist vereinbart. Während dieser Zinsbindungsfrist bleiben die Kreditzinsen fix und die Raten konstant.

Nach der Zinsbindungsfrist beginnt die variable Verzinsung. Die Kreditzinsen orientieren sich am Leitzinssatz und werden regelmäßig an diesen angepasst.

Geeignet für: Ausgewogene Finanzierer

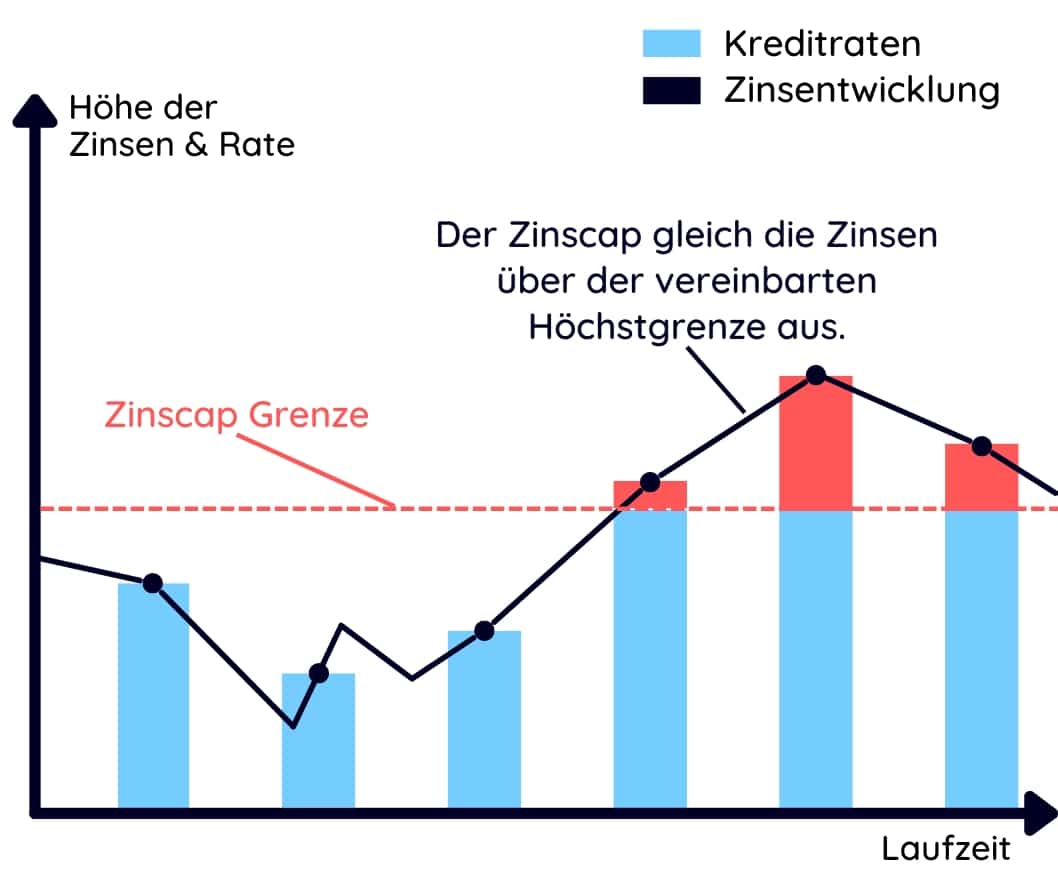

Zinscap Darlehen

Bei einem Zinscap Darlehen handelt es sich um einen variabel verzinsten Kredit, für welchen eine Zinsobergrenze festgelegt wird. Diese Obergrenze wird Zinscap oder Zinsdeckel genannt und kann vom Kreditnehmer gekauft werden. Die Höhe und die Laufzeit des Zincscaps können Sie als Kredtinehmer wählen.

Wenn die Zinsen während der Laufzeit das Zinscap übersteigen, dann erhalten Sie den zu viel bezahlten Betrag von der Bank als Ausgleichszahlung zurück.

Geeignet für: Ausgewogene Finanzierer

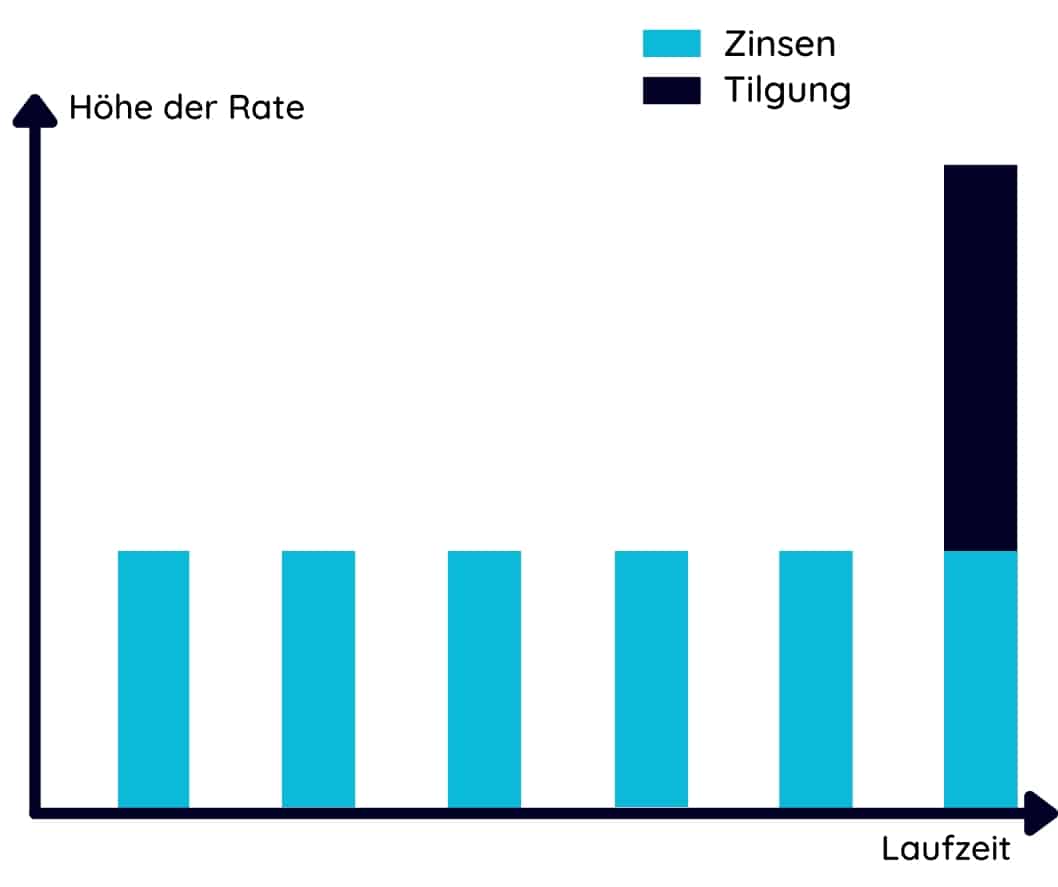

Endfälliges Darlehen

Bei einem endfälligen Darlehen bezahlt der Kreditnehmer während der Laufzeit nur die anfallen Zinsen. Die Tilgung der Kreditsumme erfolgt erst am Ende der Laufzeit in einer Gesamtzahlung.

In der Regel begleichen Kreditnehmer die offene Kreditsumme über den Verkauf einer Immobilie oder über den Verkauf anderer Vermögenswerte wie z. B. Sparguthaben oder Aktien.

-> Weitere Informationen zum endfälligen Darlehen

Wir erstellen Ihr Finanzierungskonzept!

Sie möchten eine Immobilie kaufen, wissen aber nicht, wie Sie diese optimal finanzieren?

Unsere Experten erstellen Ihnen das passende Finanzierungskonzept.

✓ Kostenlos & unverbindlich

✓ Von einem Experten erstellt