Finanzierungs-

möglichkeiten

in Kärnten

Sie möchten ein Haus oder eine Wohnung finanzieren?

Erfahren Sie, wie Sie Ihr passendes Kreditangebot in Kärnten finden.

Die Finanzierungsformen in Kärnten

Um einen Immobilienkauf oder -bau in Kärnten zu finanzieren, gibt es mehrere Optionen, die an Ihre individuellen Bedürfnisse und Wünsche angepasst sein sollten.

Eine Möglichkeit, um die Finanzierung auf Ihre persönlichen Anforderungen abzustimmen, ist das Erstellen eines Finanzierungskonzepts. Dieser Plan kombiniert verschiedene Finanzierungsformen (z.B. Kredit mit variablen Zinsen und ein Bauspardarlehen), um den Kapitalbedarf sowie Ihre Risikobereitschaft abzudecken.

Beispiele für Finanzierungsformen in Kärnten sind…

Kredit mit variablen Zinsen

Variable Kredite sind Kredite, bei denen die Kreditzinsen an einen Leitzins gekoppelt sind und somit der Entwicklung des Leitzinses folgen. Das bedeutet, dass die Kreditzinsen und damit auch die monatlichen Kreditraten ansteigen oder sinken können, je nachdem, ob der Leitzins steigt oder sinkt.

Variable Zinsen können für Kreditnehmer attraktiv sein, wenn diese erwarten, dass der Leitzins langfristig sinken wird, da der Kreditnehmer in diesem Fall von sinkenden Kreditzinsen profitieren kann.

Allerdings birgt diese Art von Kredit das Risiko, dass sich die Zinsen erhöhen und die monatlichen Kreditraten somit steigen.

Fixzinskredit

Fixzinskredite sind Kredite, bei denen der Zinssatz für die gesamte Laufzeit des Kredits festgelegt wird. Das bedeutet, dass der Zinssatz während der gesamten Rückzahlungsperiode gleich bleibt, unabhängig von Veränderungen der Marktzinsen.

Fixzinskredite bieten Kreditnehmern die Möglichkeit, die monatlichen Zahlungen zu planen, da diese wissen, dass der Zinssatz während der gesamten Laufzeit des Kredits gleich bleibt.

Allerdings können Fixzinskredite in Zeiten sinkender Marktzinsen teurer sein als variabel verzinste Kredite.

Bauspardarlehen

Bauspardarlehen sind spezielle Kredite, die von Bausparkassen angeboten werden und eine begrenzte Kreditsumme haben.

Daher werden sie häufig zusammen mit anderen Krediten genutzt, um das benötigte Finanzierungsvolumen (Summe, welche gesamt für die Immobilie aufgenommen werden muss) zu erreichen.

Ein Vorteil von Bauspardarlehen ist, dass die Zinsen für solche Kredite gesetzlich auf eine Obergrenze von 6% beschränkt sind.

Das gibt Ihnen mehr Sicherheit, da die monatlichen Kreditraten nicht über einen bestimmten Grenzwert ansteigen können.

Wohnbauförderung

Die Kärntner Wohnbauförderung wird als Annuitätenzuschuss, Landeskredit oder Häuslbauerbonus vergeben. Zudem gibt es eine Förderung für Jungfamilien, welche den Ersterwerb von Wohnraum planen.

Es gibt jedoch einige Voraussetzungen, welche Sie einhalten müssen wie beispielsweise eine Einkommensgrenze.

Mehr Informationen erhalten Sie auf der offiziellen Seite des Landes.

Kombinationen

Unter „Kombinationen“ verstehen wir die Zusammenführung verschiedener Finanzierungsformen, um ein umfassendes Finanzierungskonzept zu erstellen, das individuell auf Ihre Wünsche und Bedürfnisse angepasst werden kann.

In Kärnten ist es zum Beispiel üblich, Kredite mit variablen Zinsen, Bauspardarlehen und Wohnbauförderungen zu kombinieren, um das erforderliche Finanzierungsvolumen zu erreichen und das Risiko von steigenden Zinsen abzufedern.

Jetzt passenden Kredit finden

Starten Sie Ihre Anfrage über unser Portal & unsere Experten erstellen Ihr passendes Finanzierungskonzept

✓ Kostenlos & unverbindlich

✓ Keine Registrierung

✓ Top Konditionen

✓ Experten-Gespräch

Kreditvoraussetzungen in Kärnten

Die Bonität

Die Bonität ist ein Maß für die Zahlungsfähigkeit und Kreditwürdigkeit einer Person, das von Banken und anderen Kreditgebern verwendt wird.

Banken entscheiden anhand der Bonität, ob Sie als Kreditsuchender einen Kredit erhalten oder nicht.

Es gibt verschiedene Faktoren, die die Bonität beeinflussen, wie das Einkommen, die Schulden, die Kreditgeschichte (ob Sie bisher Ihren Zahlungsverpflichtungen nachgekommen sind) und die finanzielle Stabilität.

Eine positive Haushaltsrechnung ist ebenfalls ein wichtiger Faktor bei der Beurteilung der Bonität von Kreditnehmern durch Banken.

Die Sicherheiten

Für die Bank sind Kreditsicherheiten von großer Bedeutung, da sie im Falle eines Zahlungsausfalls darauf zurückgreifen können, um sich vor finanziellen Verlusten zu schützen.

Wohnkredite in Kärnten werden in der Regel durch eine Hypothek besichert. Dabei wird die Bank im Grundbuch der zu finanzierenden Immobilie mit einem Pfandrecht eingetragen. Falls der Kreditnehmer zahlungsunfähig wird, hat die Bank das Recht, die Immobilie zu versteigern und die Erlöse zur Deckung des offenen Kredits zu verwenden.

Das Eigenkapital

Wenn Sie in Kärnten einen Wohnkredit aufnehmen möchten, wird in der Regel von den Kreditgebern verlangt, dass Sie mindestens 20% der Finanzierungssumme als Eigenkapital vorweisen können.

Als Eigenkapital bezeichnet man alle Geldmittel, die Sie in die Finanzierung einbringen, um das erforderliche Finanzierungsvolumen zu erreichen. Dazu zählen beispielsweise Bargeld, Bausparguthaben, Aktien, Wertpapiere, Investmentfonds und Lebensversicherungen.

Einkommen

Aufgrund gesetzlicher Vorschriften darf Ihre monatliche Kreditrate nicht höher sein als 40% Ihres Haushaltseinkommens.

Als Beispiel:

Angenommen, Sie möchten sich eine Eigentumswohnung kaufen und benötigen dazu einen Wohnkredit. Ihr monatliches Haushaltseinkommen beträgt 2.000 Euro.

In diesem Fall dürften Ihre monatlichen Kreditraten nicht mehr als 800 Euro (2.000 Euro x 40%) betragen.

Banken in Kärnten

Bitte beachten Sie, dass diese Liste nicht zwingend vollständig sein muss.

Kreditrechner in Kärnten

In Kärnten gibt es verschiedene Banken, die online Kreditrechner anbieten, mit denen Sie Kreditkonditionen und Kreditraten für verschiedene Finanzierungsvarianten berechnen können.

Einige Beispiele für Banken in Kärnten, die solche Kreditrechner zur Verfügung stellen, sind die Sparkasse, die Bank Austria und die Raiffeisenbank.

Kreditrechner Sparkasse Kärnten

Der Wohnkredit-Rechner der Sparkasse Kärnten ermöglicht es Ihnen, eine mögliche monatliche Kreditrate für eine Wohnkreditfinanzierung zu berechnen.

Dazu müssen Sie die Vorhabenkosten, die Höhe Ihrer Eigenmittel und die gewünschte Kreditlaufzeit angeben. Der Rechner berechnet dann die für Sie mögliche Kreditrate und gibt Ihnen auch Auskunft darüber, wie viel Geld Ihnen am Ende des Monats übrig bleiben würde, wenn Sie die Kreditrate abziehen.

Nach der Berechnung haben Sie die Möglichkeit, direkt eine Wohnkreditanfrage bei der Sparkasse zu stellen oder sich von einem Berater beraten zu lassen.

Vorteile

- Sie haben viele Angabemöglichkeiten

- Sie erhalten ein direktes Ergebnis

- Ein Wohnkredit kann direkt angefragt werden

Nachteile

- Das Design ist etwas unübersichtlich

Kreditrechner Bank Austria Kärnten

Der Kreditrechner der Bank Austria Kärnten ermöglicht es Ihnen, einen Kreditbetrag oder die Laufzeit eines möglichen Wohnkredits zu berechnen.

Nachdem Sie die Berechnung durchgeführt haben, haben Sie die Möglichkeit, direkt eine Finanzierung bei der Bank Austria zu beantragen. Dazu müssen Sie Informationen zu Ihrer Person, Ihren Einnahmen, Ihren Ausgaben und Ihrem Finanzierungsvorhaben angeben.

Vorteile

- Sie erhalten ein ausführliches Kreditbeispiel

- Sie können direkt eine Finanzierung anfragen

Nachteile

- Nur wenige Einstellungsmöglichkeiten

Kreditrechner Raiffeisenbank Kärnten

Über den Kreditrechner der Raiffeisenbank Kärnten können Sie eine monatliche Kreditrate oder die Kreditlaufzeit berechnen.

Es ist wichtig zu beachten, dass der Kreditrechner nur eine ungefähre Vorstellung liefern kann und dass die tatsächlichen Konditionen für Ihren Kredit von verschiedenen Faktoren abhängen, die nicht im Kreditrechner berücksichtigt werden können.

Im Anschluss an die Berechnung können Sie direkt bei einem Berater der Raiffeisen einen Termin vereinbaren.

Vorteile

- Es ibt zwei Berechnungsmöglichkeiten

- Der Zinssatz ist frei wählbar

Nachteile

- Die Kreditsumme ist auf 500.000 Euro beschränkt

Kreditmakler in Kärnten

Kreditmakler sind Experten, die Kredite an Kreditinteressenten vermitteln, ohne an eine bestimmte Bank gebunden zu sein. Sie unterstützen bei der Erstellung eines passenden Finanzierungskonzeptes und holen Kreditangebote von verschiedenen Banken ein, um das interessanteste Angebot für den Kreditnehmer zu finden.

Kreditmakler konzentrieren sich auf die Wünsche und Bedürfnisse des Kreditnehmers und versuchen, die bestmögliche Finanzierungsform zu finden. Aus diesem Grund empfehlen wir, den Service eines Kreditmaklers in Anspruch zu nehmen.

In der Regel werden Kreditmakler von der Bank, die den Kredit vergibt, bezahlt, wodurch für den Kreditnehmer keine Kosten entstehen. Sollte dies jedoch nicht der Fall sein, informiert der Kreditmakler den Kreditnehmer im Voraus über mögliche Kosten.

Finden Sie den passenden Kreditmakler in Kärnten

Sie benötigen einen Kredit und möchten dank eines Kreditvermittlers von Top-Konditionen und einen professionellen Kreditvergleich profitieren?

Dann fordern Sie jetzt Ihren kostenlosen Kreditvergleich bei uns an und wir finden den passenden regionalen Finanzierungsexperten für Sie.

✓ Kostenlos & unverbindlich

✓ Keine Registrierung

✓ Top-Konditionen

✓ Experten-Gespräch

Nebenkosten einer Finanzierung

Bei der Finanzierung einer Immobilie in Kärnten fallen Nebenkosten an, welche Ihre benötigte Finanzierungssumme erhöhen können.

Unsere Faustregel besagt, dass Sie mit Nebenkosten in Höhe von rund 10-15% der Finanzierungssumme rechnen sollten.

%

der Finanzierungssumme an Nebenkosten

Welche Nebenkosten können anfallen?

- Bearbeitungsgebühren für die Bank – Ca. 3% der Finanzierungssumme

- Grunderwerbsteuer beim Kauf einer Immobilie – Meist 3,5% der Bemessungsgrundlage

- Eintragung als neuer Eigentümer im Grundbuch der Immobilie – 1,1% des Kaufpreises – Achtung: Es gibt eine Gebührenreduktion bzw. Streichung in bestimmten Fällen

- Pfandrechtseintragung im Grundbuch, wenn Ihre Immobilie hypothekarisch besichert wird – 1,2% des Pfandbetrages – Achtung: Es gibt eine Gebührenreduktion bzw. Streichung in bestimmten Fällen

- Honorar für den Notar – 1-3% des Kaufbetrages (je nach Umfang der Dienstleistung)

- Optional: Rechtsanwaltskosten, wenn Sie den Kaufvertrag über einen Rechtsanwalt erstellen lassen – 1-1,5% des Kaufpreises

- Optional: Maklergebühren, falls Ihnen die Immobilie über einen Makler vermittelt wurde – ca. 3,6% des Kaufpreises

Ablauf einer Finanzierungsanfrage

Über unser Portal für Kreditnehmer*innen aus Kärnten

Angebote online anfordern

Geben Sie die Informationen zu Ihrem Finanzierungsvorhaben ganz einfach in unseren Rechner ein.

Einer unserer Experten kontaktiert Sie telefonisch und erstellt mit Ihnen gemeinsam ein passendes Finanzierungskonzept.

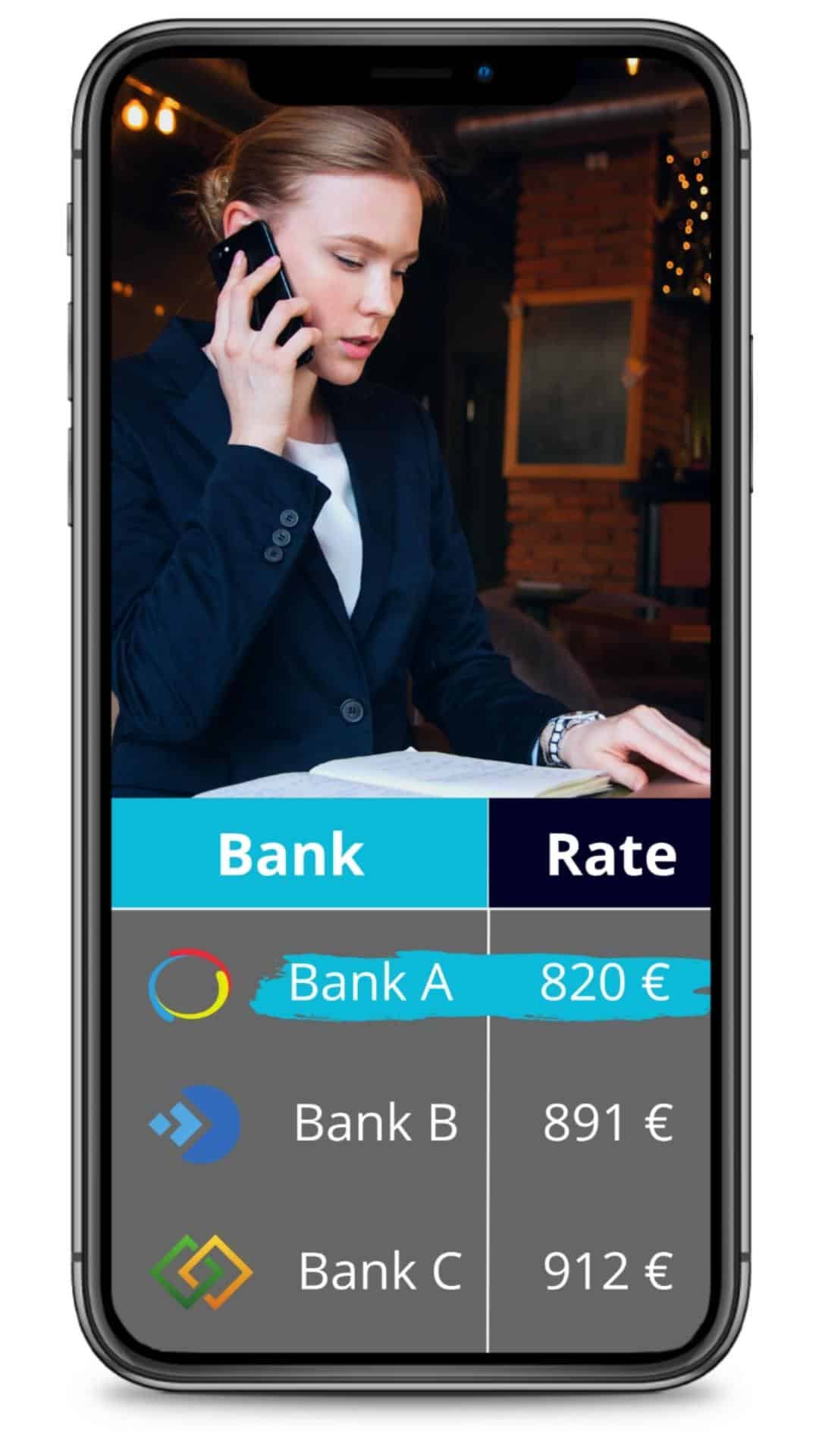

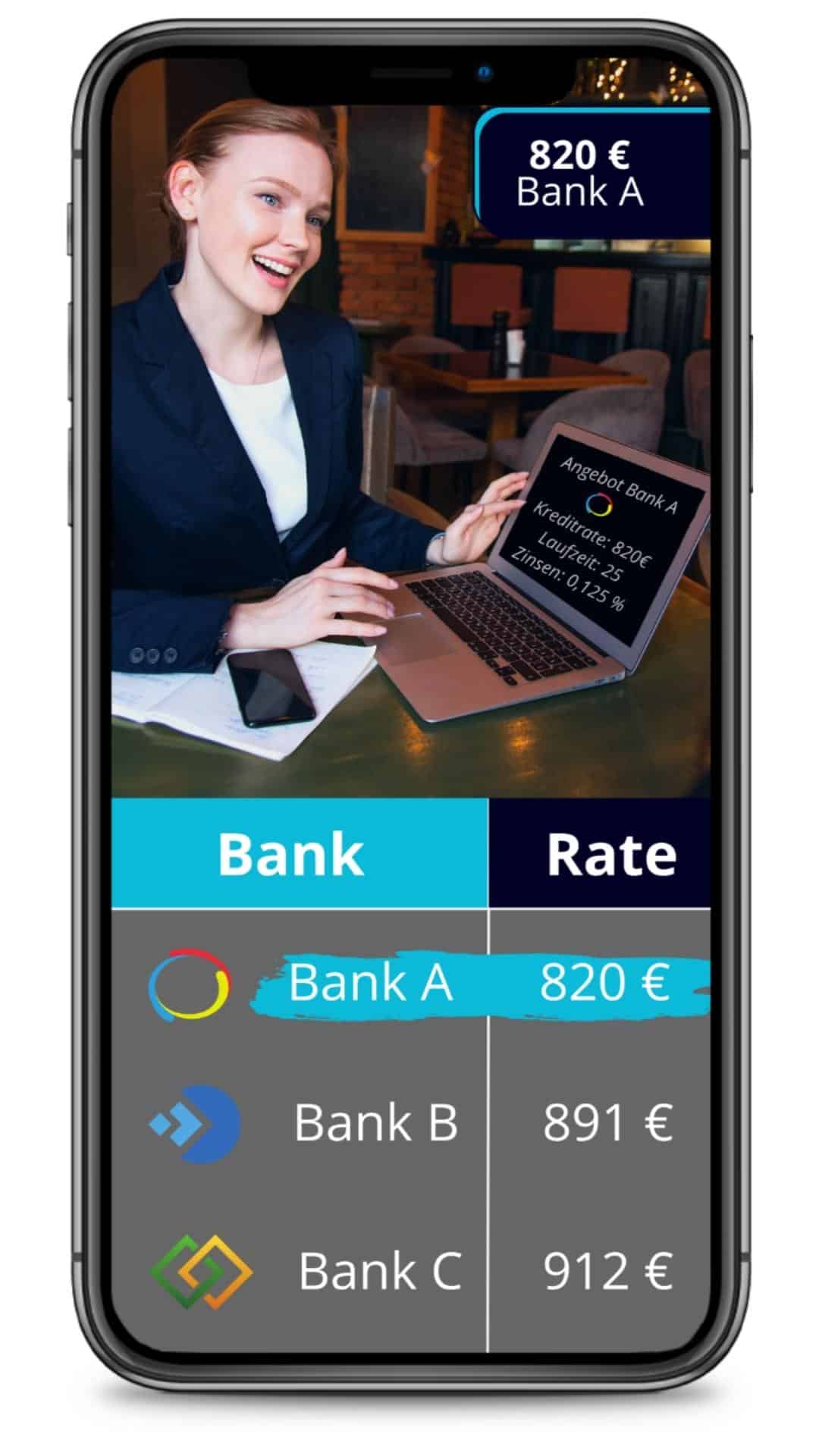

Top-Konditionen erhalten

Wenn das passende Finanzierungskonzept erstellt wurde, fordert unser Experte für Sie Angebote bei unterschiedlichen Banken an & verhandelt direkt Ihre Bankkonditionen.

Profitieren Sie von unsrem kostenlosen Full-Service und lehnen Sie sich ganz einfach zurück - Wir erledigen die Arbeit.

Richtige Entscheidung treffen

Nach der Einholung werden Ihnen die Angebote zur Verfügung gestellt, damit Sie in aller Ruhe eine Entscheidung treffen können.

Wir lassen Sie dabei aber nicht alleine - Unsere Experten unterstützen Sie gerne beim Kreditvergleich und treffen mit Ihnen gemeinsam die richtige Entscheidung.

Welche Finanzierung passt zu Ihnen?

Nicht jede Finanzierungsform (oder Kombination) passt zu jedem Kreditnehmer. Welche Finanzierung sich am besten für Sie und Ihr Vorhaben eignet, hängt vor allem von Ihrer Risikobereitschaft ab.

Konservative Finanzierer

Konservative Finanzierer möchten möglichst wenig Risiko eingehen und greifen dafür auch bewusst etwas tiefer in die Tasche.

Diese Finanzierer bevorzugen sichere Kreditformen wie ein Fixzinskredit.

Ausgewogene Finanzierer

Der ausgewogene Finanzierer möchte möglichst viel Sicherheit haben, aber auch Sparpotenziale nutzen.

Daher bevorzugen diese Finanzierer häufig eine Mischform aus fixen und variablen Zinsen und nutzen gerne auch Bauspardarlehen.

Risikoreiche Finanzierer

Ein risikoreicher Finanzierer geht gerne mehr Risiko ein und kann so einige Euros einsparen. Diese Kreditnehmer bevorzugen variabel verzinste Kredite.

Die etwas vorsichtigeren Kreditnehmer schließen noch zusätzlich ein Zinscap ab, um die Zinsen nach oben zu begrenzen.

Ihr passendes Finanzierungskonzept

Sie möchten wissen, welches Finanzierungskonzept das passende für Sie ist?

Dann starten Sie jetzt Ihre Anfrage und einer unserer Experten erstellt mit Ihnen zusammen das passendes Finanzierungskonzept für Sie.

Jetzt Kreditvergleich online anfordern

Damit Sie das bestmögliche Angebot für Ihr Finanzierungsvorhaben finden, sollten Sie einen professionellen Kreditvergleich durchführen lassen

✓ Kostenlos & unverbindlich

✓ Keine Registrierung

✓ Top Konditionen

✓ Experten-Gespräch