500.000 € Kredit – Konditionen |2024|

Kreditraten, Bedingungen & Voraussetzungen

Sie benötigen einen 500.000 € Kredit für die Finanzierung eines Hauses oder einer Wohnung?

Dann sind Sie hier genau richtig. Wir zeigen Ihnen, welche Kreditraten Sie erwarten könnten und welche Voraussetzungen Sie für einen 500.000 € Kredit erfüllen müssen.

Autorin: Sabine Dobler

500.000 € Kredit – Verwendungszwecke

Ein Kredit in Höhe von 500.000 € kann in Österreich für unterschiedliche Finanzierungszwecke genutzt werden, wie:

Für die Umschuldung bestehender Kredite

Für einen Hausbau oder -kauf

Für einen Wohnungsbau oder -kauf

Für eine Sanierung oder einen Umbau

Für einen Grundstückskauf

Rate bei einem 500.000 € Kredit

Die monatliche Ratenhöhe Ihres 500.000 € Kredit hängt von der gewählten Laufzeit und den Bankkonditionen ab.

Beispiel für die monatliche Ratenhöhe

Anhand eines Beispiels möchten wir Ihnen zeigen, wie hoch die monatlichen Kreditraten bei einem Kredit in Höhe von 500.000 € sein können.

Ausgangssituation: Sie möchten sich ein Reihenhaus kaufen und benötigen zur Finanzierung einen Kredit in Höhe von 500.000 €. Es sind folgende Voraussetzungen gegeben:

500.000 € Kreditsumme

Inklusive der anfallenden Nebenkosten beträgt die Kreditsumme 500.000 €. Mit den Eigenmitteln stehen Ihnen somit 600.000 € zur Finanzierung zur Verfügung.

20% Eigenmittel

Die Höhe der benötigten Eigenmittel wird Ihnen von der Bank vorgegeben. In der Regel müssen Sie 20% der Finanzierungssumme an Eigenkapital einbringen.

Wir gehen von einer Eigenmittelquote von 20%, sprich 100.000 € aus.

4,14% Variabler Zins

Wir gehen in unserem Beispiel von einem Effektivzinssatz 4,14% aus. Grundsätzlich hängt der Zinssatz aber vom aktuellen Kreditmarkt und den Bankkonditionen ab.

Ratenhöhe bei verschiedenen Laufzeiten

Bei der Aufnahme eines 500.000 € Kredits zu den genannten Bedingungen könnten Sie folgende monatliche Kreditraten erwarten:

Mögliche Rate*: 2.748 €

Bei einer Kreditlaufzeit von 25 Jahren

Mögliche Rate*: 2.477 €

Bei einer Kreditlaufzeit von 30 Jahren

Mögliche Rate*: 2.289 €

Bei einer Kreditlaufzeit von 35 Jahren

*Bei den angeführten Zahlen handelt es sich um ein fiktives Rechenbeispiel. Die aktuellen Kredit-Konditionen können nur über eine individuelle Anfrage festgestellt werden. Für ein offizielles Angebot bitten wir Sie deshalb, über unser Finanzierungsformular eine Anfrage zu starten.

Repräsentatives Rechenbeispiel für einen Immobilienkredit

Kreditrahmenbedingungen

Kreditbetrag: 200.000 EUR - Summe, die Sie als Kredit aufnehmen.

Kreditlaufzeit: 30 Jahre - Anzahl der Jahre in der Sie den Kredit tilgen.

Kreditbesicherung: Immobilie wird hypothekarisch im Grundbuch besichert

Bank / Kreditdaten

Die Konditionen der Bank sind abhänig von Bonität, Volumen, Laufzeit, Verwendungszweck, dem aktuellen Zinsmarkt und der Besicherung.

Sollzinssatz (variabel): 4,00 % p.a.

Effektivzinssatz: 4,30 % p.a.

Bearbeitungsgebühren & Nebenkosten von 10,1% inkludiert.

Auszahlung / Rate / Gesamtkosten

Tatsächlicher Auszahlungsbetrag (abzüglich bestimmter Nebenkosten, die direkt mit dem Kredit beglichen werden): 190.125 €

Gesamtkosten, die für den Kredit auf Basis der aktuellen Zinslage zurück bezahlt werden müssen: 349.346,57 €

Monatliche Rückzahlungsrate: 970,41 €

500.000 Kredit zu Top-Konditionen

✓ Kostenlos & unverbindlich

✓ Keine Registrierung

✓ Top Konditionen

✓ Kostenloses Experten-Gespräch

Kreditvoraussetzungen für einen 500.000 € Kredit

Sie müssen bestimmte Mindestvoraussetzungen erfüllen, um von der österreichischen Bank eine Finanzierungszusage für Ihren 500.000 € Kredit zu erhalten.

Zu diesen Mindestvoraussetzungen zählen:

- Ausreichende Einnahmen

- Die Erfüllung der Mindesteigenkapitalquote

- Genügend Kreditsicherheiten

Einnahmen für einen 500.000 € Kredit

Damit Sie Ihren gewünschten 500.000 € Kredit in Österreich erhalten, dürfen die monatlichen Kreditraten max. 40% Ihrer Einnahmen belasten.

Das bedeutet: Wenn Sie 3.000 € an monatlichen Einnahmen haben, darf die Kreditrate maximal 1.200 € hoch sein.

Zudem werden Ihre monatlichen Ausgaben aufgrund der Kreditraten erhöht. Aus diesem Grund ist es auch wichtig, dass Ihre monatlichen Einnahmen hoch genug sind, um die Kreditraten UND Ihr Leben finanzieren zu können.

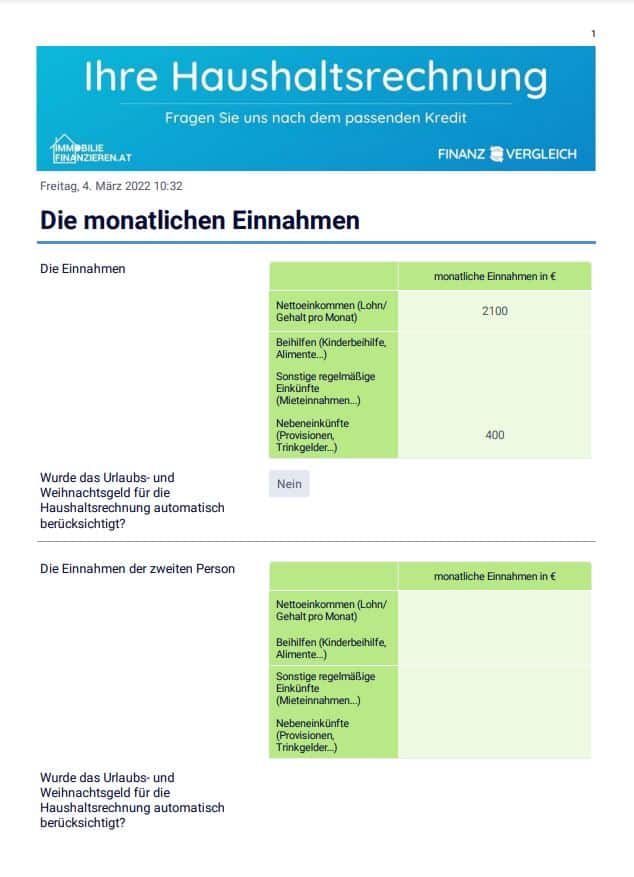

Mit einer Haushaltsrechnung können Sie feststellen, wie viel Geld Ihnen am Ende des Monats (nach Abzug aller Ausgaben) über bleibt und ob Sie sich die Kreditraten leisten können.

Was zählt zu Ihren Einnahmen?

Zum Einkommen kann das gesamte Familieneinkommen gezählt werden. Sprich – das Einkommen von Ihnen und das Ihres Partners. Voraussetzung dafür ist aber, dass Sie den Kredit gemeinsam aufnehmen oder ein Vertrag zur Deckung der monatlichen Kreditkosten (z. B. eine Bürgschaft) vorliegt.

Einige Banken rechnen auch das Urlaubs- und/oder Weihnachtsgeld aliquot zum monatlichen Nettoeinkommen.

Das heißt für Sie: Bei einem 14-maligen Gehalt von 3.000 €, würde Ihnen nach der Rechnung der Bank ein monatlicher Betrag von 3.000 € zur Verfügung stehen (3.500 € * 14 Gehälter / 12 Monate = 3.500 €).

Beispiel Mindesteinnahmen

Anhand des Rechenbeispiels erfahren Sie, wie hoch Ihr monatliches Nettoeinnahmen für die Tilgung eines 500.000 € Kredits sein sollte.

Kreditkonditionen

Das Beispiel bezieht sich auf die oben berechneten monatlichen Kreditraten. Somit gehen wir von einer Finanzierungssumme von 500.000 €, einem Zinssatz von 4,14% und einer Eigenkapitalquote von 20% aus.

Mindesteinnahmen 6.870 € netto

Bei 25 Jahren Kreditlaufzeit

Mindesteinnahmen 6.193 € netto

Bei 30 Jahren Kreditlaufzeit

Mindesteinnahmen 5.723 € netto

Bei 35 Jahren Kreditlaufzeit

Eigenkapital für einen 500.000 € Kredit

Ihr Eigenkapital sind all Ihre Ersparnisse, welche Sie für die Finanzierung nutzen.

In Österreich ist eine Mindesthöhe des Eigenkapitals von 20% der Finanzierungssumme vorgeschrieben. Ob Sie mehr Eigenkapital benötigen, kann jede Bank individuell entscheiden.

Bei einem Kredit in Höhe von 500.000 € sind dies rund 100.000 € Eigenkapital. Somit stehen Ihnen in Summe 600.000 € für Ihr Finanzierungsvorhaben zur Verfügung.

Einflussfaktor Bonität

Die Bonität (Einschätzung der Kreditfähigkeit und -würdigkeit) ist ein großer Einflussfaktor Ihrer geforderten Eigenmittel.

Bei einer guten Bonität riechen oftmals bereits 10% an Eigenmittel aus, während bei einer schlechten Bonität sogar 30% Eigenmittel gefordert werden können.

Faustformel: Je mehr Eigenkapital Sie haben, desto einfacher ist es, eine Finanzierungszusage zu erhalten.

%

Mindesteigenkapitalquote

Mindesteigenkapital

Sicherheiten für einen Kredit

Damit das Risiko für die Bank gesenkt wird, fordert diese bestimmte Sicherheiten von Ihnen.

Nur bei Einbringung ausreichender Sicherheiten kann Ihnen die Bank eine Finanzierungszusage geben.

Hypothekarische Besicherung der Immobilie

Die hypothekarische Besicherung einer Immobilie wird meist bei 500.000 € Krediten zur Absicherung gefordert. Dabei wird die Bank mit einem Pfandrecht in das Grundbuch der Immobilie eingetragen. Im Falle Ihrer Zahlungsunfähigkeit kann die Bank die Immobilie versteigern und aus den erlösen den Kredit decken.

Bei einem 500.000 € Kredit hängt die Höhe der hypothekarischen Besicherung von eingebrachten Eigenkapital und Ihrer Bonität ab.

Weitere Kreditsicherheiten

Zur Risikominderung können aber auch noch andere Sicherheiten von der Bank gefordert werden, wie:

- Versicherungen für spezifische Risiken (Arbeitslosigkeit, Berufsunfähigkeit…)

- Kreditrestschuldversicherung (meist nur bei Ratenkrediten)

- Gehalts- oder Lohnverpfändung

- Bürgschaften

Weitere Informationen zu den Kreditsicherheiten in Österreich finden Sie in unserem Ratgeber.

Nebenkosten bei Finanzierung & Umschuldung

Bbei Neufinanzierungen und Umschuldungen fallen einige Nebenkosten an, welche in der Finanzierungssumme berücksichtigt werden sollten.

%

der Finanzierungssumme

Nebenkosten einer Immobilienfinanzierung

- Bis zu 3% der Kreditsumme an Bearbeitungsgebühren für die Bank

- 3,5% der Bemessungsgrundlage an Grunderwerbssteuer

- 1,1% des Kaufpreises für die Eintragung als Eigentümer im Grundbuch – Achtung: Es gibt eine Gebührenreduktion bzw. Streichung in bestimmten Fällen

- 1,2% des Pfandbetrages für die Eintragung der hypothekarischen Besicherung im Grundbuch – Achtung: Es gibt eine Gebührenreduktion bzw. Streichung in bestimmten Fällen

- 1-3% des Kaufpreises als Honorar für den Notar

- Ca. 3,6% des Kaufpreises an Maklergebühren, wenn Ihnen die Immobilie über einen Makler vermittelt wurde

- Ca. 1-1,5% des Kaufpreises, wenn ein Rechtsanwalt mit der Kaufvertragerstellung beauftragt wurde

%

der Finanzierungssumme

Nebenkosten einer Umschuldung

- Bis zu 3% der Umschuldungssumme an Bearbeitungsgebühren für die Bank

- Ca. 1% des offenen Kredits für die vorzeitige Rückzahlung des bestehenden Kredits an die Bank

- 1,2% des Pfandbetrages für die Eintragung der hypothekarischen Besicherung im Grundbuch

- 1-3% des Kaufpreises an den Notar für die Pfandrechtseintragung im Grundbuch

Risiko bei einer 500.000 € Finanzierung absichern

Wenn der Kreditnehmer den Kreditzahlungen nicht mehr nachkommen kann, spricht man von einem Zahlungsausfall.

Ein Zahlungsausfall kann unterschiedliche Gründe haben wie:

- Verlust der Arbeit

- Berufsunfähigkeit

- Verlust von Einnahmequellen (Gehalt, Mieteinnahmen…)

- Schwere Krankheit

- Zu hohe finanzielle Belastung durch steigende Kreditzinsen

Das Zahlungsausfallrisiko kann durch unterschiedliche Absicherungen verringert werden.

Beispielsweise können die finanziellen Folgen bei Arbeitslosigkeit, Berufsunfähgikeit oder schweren Erkrankungen mit unterschiedlichen Versicherungen abgesichert werden.

Eine zu hohe Belastung durch steigende Kreditzinsen können Sie mit einem sogenannten Zinsdeckel oder Zinscap vermeiden. Bei einem Zinsdeckel vereinbaren Sie mit Ihrer Bank gegen eine Gebühr einen maximalen Kreditzinssatz.

Sie suchen…

… nach einem 500.000 € Kredit in Österreich?

… nach einem Kredit mit Top-Konditionen?

Fordern Sie jetzt Ihren Angebotsvergleich |2024| an

✓ Kostenlos & unverbindlich

✓ bis zu 50 Banken im Vergleich

✓ Top Konditionen

✓ Experten-Gespräch

Kommen Sie aus Deutschland?

Bei unserem deutschen Partnerportal finanz-land.de finden Sie Informationen zu den Voraussetzungen & Ratenhöhen bei 500.000€ Krediten in Deutschland.

Fordern Sie auch direkt über finanz-land.de einen schufaneutralen Angebotsvergleich an.

Hat Ihnen unser Beitrag gefallen oder haben Sie noch Fragen?

Dann schreiben Sie uns...

Beitrag bewerten

Unsere Autorin

Sabine Dobler

Sabine Dobler ist nicht nur erste Ansprechpartnerin für unsere Kunden sondern auch eine erfahrene Finanzierungsexpertin.